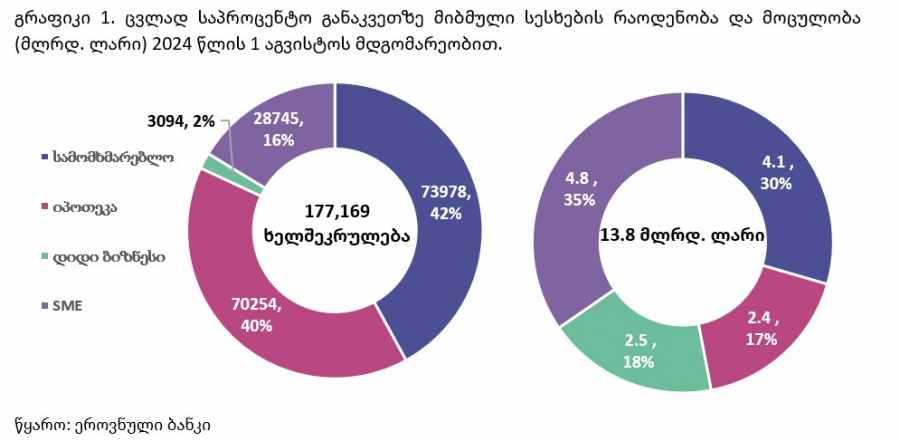

საზოგადოება და ბანკებმა ცვლად საპროცენტო განაკვეთზე მიბმული სესხები მიმოიხილა. 2024 წლის 1 სექტემბრის მდგომარეობით ცვლად საპროცენტო განაკვეთზე მიბმული 177,169 სესხია გაცემული[1] და მათი აბსოლუტური უმრავლესობა რეფინანსირების განაკვეთზეა მიბმული. მონეტარული პოლიტიკის კომიტეტმა რეფინანსირების განაკვეთი 8.00%-ზე უცვლელი დატოვა. შესაბამისად, 177,169 მსესხებელს არ შეეცვალა სესხზე ყოველთვიური შენატანი.

177,169 ხელშეკრულებიდან, უმეტესი ნაწილი იპოთეკური და სამომხმარებლო სესხებია (81%). 16% მცირე და საშუალო ბიზნესზე გაცემული სესხებია, ხოლო დიდ ბიზნესზე ჯამური ხელშეკრულებების 2%-ია გაფორმებული.

ჯამურად, ცვლად საპროცენტო განაკვეთზე 13.8 მლრდ ლარის მოცულობის სესხებია გაცემული. ლარში გაცემული და ცვლად საპროცენტო განაკვეთზე მიბმული იპოთეკური სესხების მოცულობა 4.1 მლრდ. ლარს შეადგენს და სამომხმარებლო სესხებზე 2.4 მლრდ. ლარი არის გაცემული. მცირე და საშუალო ბიზნესზე ყველაზე დიდი მოცულობის სესხია გაცემული (4.8 მლრდ ლარი), ხოლო, დიდ ბიზნესზე 2.5 მლრდ. ლარის სესხი.

ლარში გაცემული და ცვლად საპროცენტო განაკვეთზე მიბმული იპოთეკური სესხის საშუალო მოცულობა 57,687 ლარს, სამომხმარებლო სესხის 32,472 ლარს, მცირე და საშუალო ბიზნესზე გაცემული სესხის 160,232 ლარს და დიდ ბიზნესზე გაცემული სესხის 814,975 ლარს შეადგენს.

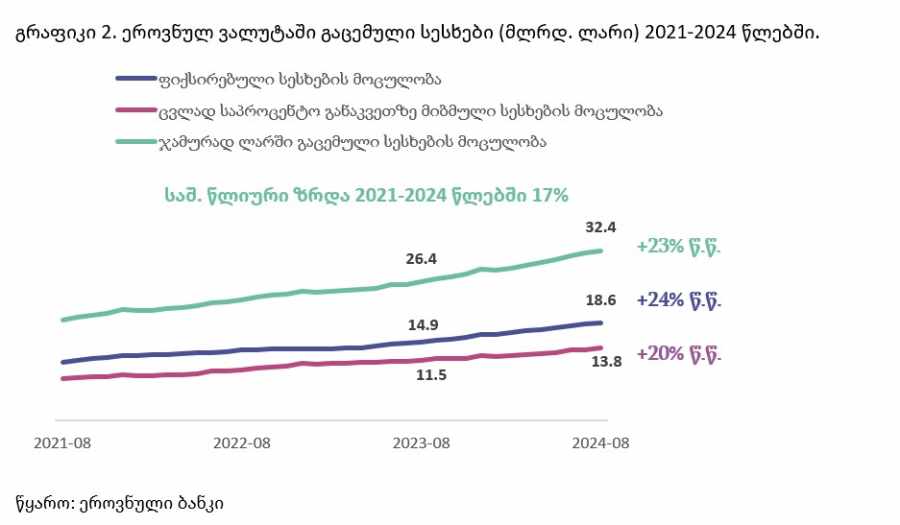

2021 წლიდან ეროვნულ ვალუტაში გაცემული სესხები დაახ. 13 მლრდ. ლარით გაიზარდა 32.4 მლრდ. ლარამდე 2024 წლის 1 სექტემბრის მდგომარეობით. აგვისტოში ზრდამ 23% შეადგინა, რაც 2021-2024 წლების საშუალო ზრდას აღემატება (+17%).

ცვლად საპროცენტო განაკვეთზე მიბმული სესხები ეროვნულ ვალუტაში ჯამურად გაცემული სესხების 43%-ს შეადგენს (13.8 მლრდ. ლარი) და ფიქსირებული სესხების მოცულობა 57%-ია (18.6 მლრდ. ლარი) 2024 წლის 1 სექტემბრის მდგომარეობით.

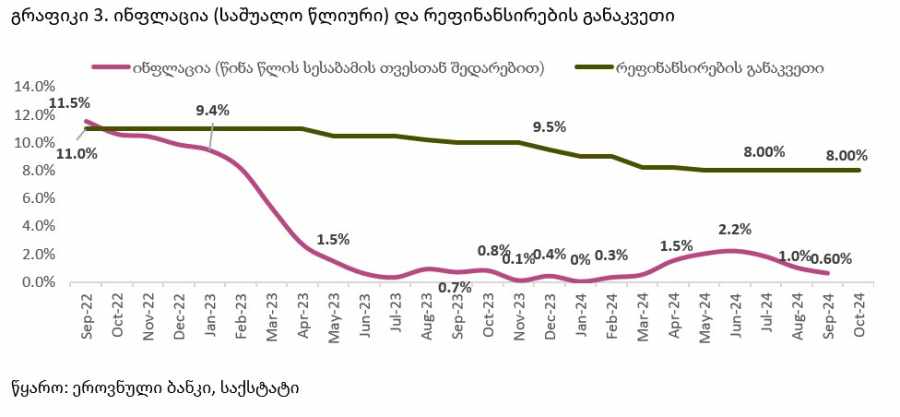

2023 წლის დასაწყისიდან ინფლაცია მნიშვნელოვნად მცირდება და 2024 წლის სექტემბერში 0.6% შეადგინა. რეფინანსირების განაკვეთი ანალოგიურ პერიოდში 11%-დან 8.00%-მდე შემცირდა და შემცირება დაიწყო 2023 წლის მაისიდან.

„საზოგადოება და ბანკების“ აზრით, ეროვნული ბანკის გადაწყვეტილება მიუთითებს, რომ ქვეყანაში გაურკვევლობა გაზრდილია. ერთი მხრივ, ინფლაცია მცირდება, მაგრამ რეფინანსირების განაკვეთი არ იცვლება. რაც შეიძლება განპირობებული იყოს მოსალოდნელი არასტაბილურობით და მაღალი ინფლაციური რისკებით. ეროვნული ბანკის მკვეთრი ინტერვენციები სავალუტო ბაზარზე ლარის გაუფასურების თავიდან ასაცილებლად მუდმივად ვერ გაგრძელდება. იმ შემთხვევაში, თუ არსებული ვითარება შენარჩუნდა, მოსალოდნელია ლარის მკვეთრი გაუფასურება და ინფლაციური რისკების ზრდა.

[1] შინამეურნეობები და იურიდიული პირები, ეროვნული ვალუტა